Жизнь после рефинансирования

Я не подписывала отступную, но в итоге продала квартиру. В моей ситуации гораздо выгоднее было продать квартиру, положить оставшиеся деньги на депозит, поднакопить и сначала купить что-то более дешёвое в области, возможно заняв у друзей недостающую сумму – не более 700 тыс. рублей, или опять же взяв небольшой кредит в банке, но с расчётом выплатить его за два года. А дальше уже жить в области и спокойно копить на квартиру в Москве без ипотеки.

Поэтому я продала квартиру, закрыла долг, сейчас снимаю квартиру и коплю на новую. Я не готова брать другую ипотеку. Хотя не отрицаю, что раньше я нормально жила и с ипотекой, часто путешествовала. Сейчас я живу без ипотеки и в режиме жёсткой экономии, чтобы накопить как можно больше. Стоимость аренды у меня сейчас чуть ниже, чем был платёж по ипотеке.

На всей этой истории с валютной ипотекой я потеряла больше ста тысяч долларов, но жизнь продолжается.

Пример из истории

Чтобы понять, как влияет дефолт на ипотеку и государство, достаточно рассмотреть ряд реальных примеров. Один из них — кризис в Аргентине, который начался в конце 2001 года. Тогда правительство страны не смогло погасить облигации и заменило их новыми, имеющими меньшую доходность и более продолжительный срок погашения. Такая попытка не дала результата, и бюджет с долгом в 130 миллиардов долларов все равно не выдержал. Попытки решить проблему за счет разных ресурсов внутри страны привели к беспорядкам, в результате чего страна и вовсе отказалась от долгов.

Жители Аргентины столкнулись с вопросом, что будет с ипотекой в случае дефолта. Они не могли справиться с долгами, ведь курс валюты начал падать. Число людей, оказавшихся за чертой бедности, росло с катастрофической скоростью.

В 1994-м похожую ситуацию пережила и Мексика. Здесь одной из причин стало восстание сепаратистов и гибель одного из кандидатов на пост президента. В результате начался резкий отток инвестиций, и курс обвалился почти на треть за 24 часа. Результатом стал дефолт, сокращение объема производства и банкротство банков.

Здесь прочтите, что такое докапитализация банка, это тоже нужно знать.

В одиночку уже не справиться

В общем рубль продолжал обесцениваться в конце 2014 года, я искала как решить свою проблему, наткнулась на группу валютных заёмщиков в социальной сети «ВКонтакте» и присоединилась к ней. Я прекрасно понимала, что в одиночку мне с банком не справиться.

Я просто постучалась в группу, из серии: «Привет, ребята! У меня тоже валютная ипотека…», мой запрос приняли. Тогда в ней было около 1 тысячи человек, а потом нас стало примерно 7 тысяч. Первое время я просто смотрела, кто и что пишет на стене, чтобы выявить вожаков. Когда я их определила, то постучалась к ним, объяснила, кто я и что умею. Я всю жизнь работала пиарщиком в финансовых компаниях, и хорошо понимала логику банков, знала, как с ними надо говорить, чтобы это звучало для них убедительно.

Сначала меня держали на дистанции, а потом добавили в чат инициативной группы, и я активно включилась в работу. Иногда мы встречались в оффлайне, но по необходимости, здесь не было какой-то периодичности, в основном же обсуждали вопросы в нашем чате и по телефону. Для меня самой это был большой опыт – оказаться в самой гуще событий, стать одним из организаторов всего этого. Кстати, там нашлись и профессиональные юристы, и экономисты. Просто поразительно как люди в сложных ситуациях умеют самоорганизовываться и действовать согласованно.

Когда в нас ещё жила вера в решение вопроса на государственном уровне, мы решили привлечь внимание властей к нашей проблеме, опубликовав письмо Путину в газете «Ведомости». Документ размещался на правах рекламы

Нужны были деньги, и мы написали пост на стене с реквизитами. Так вот девушка, которая взяла на себя роль «кошелька» – она бухгалтер в реальной жизни – получала SMS о поступлениях каждые полминуты. И необходимая крупная сумма (несколько сотен тысяч рублей) набралась всего за несколько часов.

Один участник перевёл достаточно крупную с нашей точки зрения сумму – около 20 тыс. рублей, когда в основном это были переводы по одной тысяче. А у него жена, дети, но он решил, что если вопрос с валютной ипотекой не решится, то это будет кошмар для всей его семьи, поэтому он был готов отдать последнее.

Когда борьба потеряла смысл

У нас шла работа по всем фронтам – и с Госдумой, и с Советом Федерации, и с Общественной палатой. Но надежды рухнули. Часть из нас, куда входила и я, поняла, что государство не поможет, никакого закона, обязывающего банки перевести валютную ипотеку в рублёвую на льготных условиях, принято не будет. Поэтому бороться дальше уже не имеет смысла, надо пойти иным путём и пробовать договариваться с банками – с каждым в отдельности.

Другая часть группы не была готова смириться с действительностью и играть в условиях, которые есть и изменить жизнь в рамках заданной реальности. Они решили продолжать ходить на митинги за рефинансирование по курсу на дату заключения договора, что было утопией. В итоге группа раскололась на две части. Это произошло в феврале 2015 года.

В новой группе всё было чётко организованно. В инициативную группу входила я, отвечающая за PR. Была девушка, которая отвечала за GR (отношения с государством –прим. Сравни.ру). Она всё пробивала в органах власти – в мирной жизни она эколог, работает в министерстве природы, поэтому понимает, как общаться с госорганами. Были кураторы по каждому банку из числа заёмщиков. Был человек, отлично разбирающийся в банковских вопросах – Максим Греков, который раньше был директором департамента валютной ипотеки в одном банке. Он отвечал за стратегию, все расчёты и переговоры на высшем уровне. У него самого не было валютной ипотеки, просто, когда я в ноябре 2014 года на весь Facebook кричала, что у меня всё плохо, Максим откликнулся. Он попробовал хоть как-то помочь лично мне, но безуспешно, и в итоге стал помогать всем нам. За что ему огромное спасибо!

Мы отрабатывали схемы общения с банком, разные методики, потом шли долгие переговорные процессы. Сейчас понятно, что люди, которые действительно были намерены решить вопрос, смирившись с неизбежными потерями – они в основном уже решили свои проблемы. Безусловно, есть люди, у которых и банки совсем недоговороспособные, и соотношение долга со стоимостью залога слишком разное, есть те, кому возраст не позволяет решить вопрос. И их очень жалко, но таких не так уж и много, если сопоставить с общим количеством валютных заёмщиков. А есть те, кто не готов посмотреть правде в глаза, и они сейчас ходят и закидывают свои банки лягушками. Но очевидно, что это не метод работы с банками, не метод решения проблемы. Мне больше года назад стало понятно, что какие-то акции, митинги они работают лишь с точки зрения пиара, а на переговорные процессы в большей степени влияют другие аргументы.

На что может рассчитывать должник во время военной операции?

Если гражданин России так или иначе пострадал от военных действий, его доходы упали, а кредит остался, у него может возникнуть вопрос — а нужно ли вообще платить? Нужно. Как мы уже говорили, закон не освобождает от уплаты кредита. «Простить» долг может только непосредственно кредитор.

Поэтому должнику необходимо обратиться в финансовую организацию, в которой он оформлял кредит — за реструктуризацией.

Он должен описать свою ситуацию, указав на то, что это чрезвычайные обстоятельства и попросить изменить условия договора. Договориться можно о разном:

- снизить процентную ставку;

- увеличить срок кредита, снизив ежемесячный платеж;

- простить часть долга (или даже всю сумму).

Если же должник некоторое время не платит, и банк уже приступил к начислению штрафов — есть вероятность добиться их отмены.

Какие документы понадобятся для обращения в банк за реструктуризацией:

- заявление;

- паспорт заемщика;

- кредитный договор;

- выписка о сумме оставшегося долга (выдает сам банк);

- документы, подтверждающие сложность финансового положения, в котором оказался заемщик;

- документы, подтверждающие проживание заемщика в местах, где ведется военная операция.

Кроме того, гражданин должен быть включен в списки пострадавших при чрезвычайной ситуации.

Если займов несколько — обращаться надо в каждую из компаний-кредиторов. Возможно, реструктурировать все долги не получится, но в каких-то случаях финансисты наверняка пойдут навстречу.

Ваш бизнес пострадал от обстрелов, доходы упали и Вы не знаете как возвращать кредит? Начните с обращения к юристам

Кроме того, продолжают действовать такие инструменты, как кредитные и ипотечные каникулы. И если для ипотечных каникул существует четкий перечень признаков, которым должен соответствовать должник, то с кредитными каникулами ситуация более простая. За ними может обратиться любой желающий, если может подтвердить существенное падение своих доходов.

Такие программы имеются у всех крупных банков, особенно государственных: Сбербанк, ВТБ. У каждого банка свои правила и требования к документам, поэтому для того, чтобы обращение было составлено правильно и банк не отказал по формальным признакам, лучше всего обратиться за консультацией к профессиональному юристу. Он сможет правильно оформить заявление и собрать нужный пакет документов.

Однако напомним, что реструктуризация — это не обязанность банка, а его право. Заставить его нельзя, можно только попробовать убедить войти в положение. Да, Банк России рекомендует кредиторам идти навстречу пострадавшим гражданам. Однако рекомендации (пусть даже регулятора) остаются рекомендациями. Решение банки принимают сами.

Существует несколько разных режимов функционирования государства в период ведения им военных действий

Чаще всего армия проводит специальную операцию, а остальное общество живет по законам мирного времени. В этом случае все права и обязанности сторон, в том числе и по кредитам, остаются без изменений.

Второй вариант режима жизни страны во время войны — на отдельных территориях страны объявлено военное положение. В этом случае на конкретных территориях федеральная или региональная власть может объявить о финансовой поддержке граждан, проживающих на данных территориях. Но, как правило, в таком случае речь идет о разовой материальной помощи. Специально должников, набравших кредитов, никто поддерживать не будет.

Но, во-первых, приостановка не означает обнуления долгов. Это, скорее, отсрочка на время военного положения. А во-вторых, даже такое послабление, скорее всего, коснется не всех, а только тех заемщиков, кто сможет доказать, что в данный момент оплачивать кредит не в состоянии.

Что предпринять заемщику

Если заемщик в свое время все же прельстился на более низкие процентные ставки и оформил валютную ипотеку, то во время активного роста курсов доллара и евро по отношению к национальной валюте не следует впадать в панику. Существует несколько способов облегчения непосильного бремени и формирования более лояльных условий погашения займа. Итак, что делать с валютной ипотекой в 2022 году?

Реструктуризация займа

Главное правило, которое должен уяснить для себя каждый заемщик – не скрывать от обслуживающего банка затруднительность своего финансового положения. Иными словами, клиенту следует сразу отправляться в финансовое учреждение и обсудить с ним возможные варианты выхода из ситуации.

Главное правило, которое должен уяснить для себя каждый заемщик – не скрывать от обслуживающего банка затруднительность своего финансового положения. Иными словами, клиенту следует сразу отправляться в финансовое учреждение и обсудить с ним возможные варианты выхода из ситуации.

Банку невыгодно терять клиентов. Поэтому хотя бы один из вариантов реструктуризации он заемщику обязательно предложит, в том числе:

- Предоставление кредитных каникул на 6-12 месяцев, в течение которых можно будет погашать только проценты, не касаясь тела кредита;

- Рассрочку займа, предполагающую более долгий срок погашения займа клиентом меньшими долями;

- Изменение валюты кредита, которое можно считать оптимальным выходом из ситуации, пусть даже рублевый заем будет предусматривать больший процент.

Отправляясь в банк на беседу, следует взять с собой справку об уровне доходов, которая станет существенным аргументом для реструктуризации ипотеки, особенно, если заемщик получает зарплату в рублях.

Рефинансирование займа

Если договориться с банком не удалось, то можно прибегнуть к рефинансированию ипотеки. Для этого через другой банк привлекается кредит на сумму погашения старого кредита, но с более выгодными условиями.

За его счет погашается старый жилищный заем, а затем заемщик уже начинает покрывать новый долг с более лояльными условиями. Кредит для рефинансирования лучше сразу брать в рублях, чтобы избавить себя от валютной ипотеки. Имеет смысл рассмотреть специальные предложения от Сбербанка России, ВТБ 24, УралСиб и Нордеа Банка.

Помощь государства

Если валютная ипотека была оформлена ранее 2008 года, то существует ещё один эффективный способ её погашения: помощь Агентства по реструктуризации жилищных кредитов (АРИЖК). Если у держателя валютной ипотеки нет ценных бумаг, паев, средств на депозитных счетах и автомобилей стоимостью более 350 000 рублей, то он может смело рассчитывать на государственную помощь.

В АРИЖК заемщик подает документы о доходах и иные необходимые бумаги. В случае принятия положительного решения заявитель получает стабилизационный заем, которым он может погасить часть ипотеки. Сам стабилизационный кредит тоже придется покрывать, но процент по нему чрезвычайно низок, да и средства предоставляются в рублях.

Если не один из приведенных выше вариантов не помог, то остается лишь продать залоговое имущество и погасить задолженность перед финансовым учреждением по валютной ипотеке. От жилья в этом случае придется отказаться. Однако финансовые эксперты отмечают по опыту 2008-2009 годов, когда ситуация с жилищными займами в валюте также было обостренной, что такие случаи составляют всего 0,5-1% от всех вариантов решения проблемы. Чаще всего банк все же идет на уступки своим заемщикам.

Как вам статья?

Изучаем договор

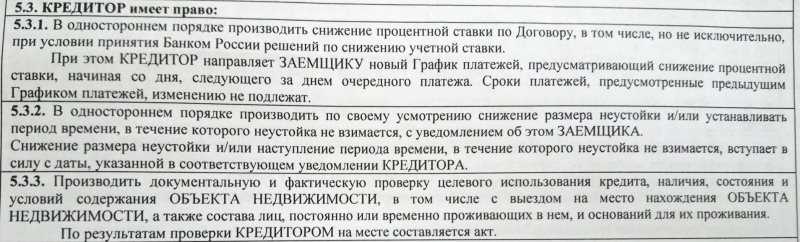

У сотрудников «Выберу.ру» тоже есть ипотека. Мы решили заглянуть в документы и проверить условия по ставкам. Вот, например, ипотечный договор со Сбербанком от 2011 года:

Условия ипотечного договора со Сбербанком от 2011 года. Фото: редакция «Выберу.ру».

Условия ипотечного договора со Сбербанком от 2011 года. Фото: редакция «Выберу.ру».

В п. 5.3.1. говорится, что кредитор имеет право в одностороннем порядке только снижать ставку по договору, если ЦБ в свою очередь снижает ключевую ставку. Банк должен предупредить клиента об изменениях и ознакомить с новым графиком платежей.

Если заёмщик нарушает условия кредитного договора, например, отказывается предоставить для проверки объект залога (недвижимость), банк вправе потребовать досрочно вернуть кредит или погасить вместе с начисленными процентами. Но о росте ставки речи не идёт.

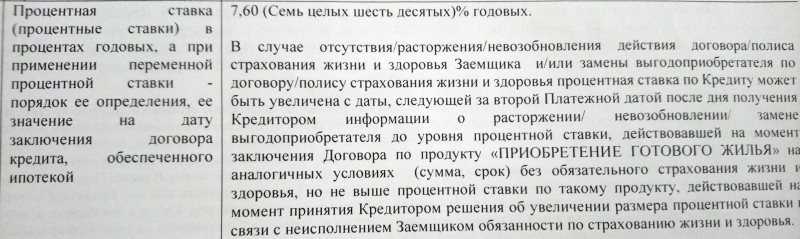

В ипотечном договоре со Сбербанком от 2020 года условие изменения ставки одно – отсутствие страхового договора. Например, действие страхового полиса закончилось на 10-м году ипотеки, а платить ещё столько же. Банк имеет право поднять ставку, но не выше максимально возможной на дату заключения договора.

Условия ипотечного договора со Сбербанком от 2020 года. Фото: редакция «Выберу.ру».

Условия ипотечного договора со Сбербанком от 2020 года. Фото: редакция «Выберу.ру».

Что заменит доллар?

Этот вопрос имеет смысл только в контексте международной экономики и значения доллара как мировой резервной валюты. Если доверие к финансовой системе США действительно упадет настолько, что государства начнут отказываться от использования доллара, то торговле и Центробанкам понадобится его аналог. Тут можно предположить несколько вариантов.

Локальные резервные валюты

Вот так выглядит доля валют в мировом валютном резерве

Если долларовая гегемония обрушится, то очевидно, вырастет доля его «конкурентов» и в первую очередь — Евро, по крайней мере в странах Европы и активно торгующих с ними. На Востоке же основным резервным соперником доллара является растущая Иена. А торговые союзы вроде БРИКС и вовсе позволяют отказаться от доллара или другого универсального аналога в международных обменных информациях (но не от резервов).

Золото

До Второй мировой и Бреттон-Вудских соглашений основным резервным активом Центробанков было золото. Оно использовалось для расчетов в международной торговле, а курс внутренних валют был привязан к «золотому стандарту» (т.е. запасам золота в центробанке), а не покупательной способности и ВВП.

Возвращаться к золоту, конечно, не слишком удобно, однако использование его в качестве основного резерва возможно, пока не сформируется новая резервная валюта. К тому же, в пользу золота и тот факт, что центробанки до сих пор хранят его запасы и при необходимости могут быстро включить его в оборот.

Криптовалюты

Криптовалюта — один из наименее вероятных вариантов, но все же заслуживает на упоминание. У существующих криптовалют нет шансов стать резервными активами (даже биткоину), но современные технологии позволят создавать новые, синтетические токены с привязкой к фиатным активам или экономическим показателям.

Как минимум это позволит оцифровать золото для более удобного использования, как максимум мы можем увидеть например евразийский резервный токен, стоимость которого будет зависеть от экономики и внутренних валют ЕС, Китая, РФ и других стран. Это в любом случае надежнее, чем доллар, зависящий только от решений ФРС.

Возможно, разрушение долларовой монополии станет одним из положительных следствий грядущего экономического кризиса, только пока в массовый отказ от вечнозеленых верится с трудом.

Описание

Владелец канала – Александр Сергеевич Добрынин. Основной работой автор называет инвестиции в IPO. Мужчина приобретает акции входящих на рынок компаний, дожидается роста и продает, зафиксировав прибыль.

В телеграм-канале «Игра на понижение» владелец публикует 3 основных вида информации:

Топ 3 каперы

1

Прошел проверку

ТОРГО́ВЕЦ ️ в telegram

Зарабатывают даже новички Оплата только после результата!

Отзывы

В телеграм

2

Прошел проверку

Жирный каппер в telegram

Бесплатные прогнозы и экспрессы каждый день! Залетай

Прошел проверку

Отзывы

В телеграм

3

Прошел проверку

Sports-Bet24.ru

Топовый сайт с прогнозами. Честная статистика, доступные цены!

Прошел проверку

Отзывы

На сайт

- описание перспективных компаний;

- прогнозы движения акций или валют;

- новости, способные повлиять на фондовый или валютный рынки.

Александр Сергеевич Добрынин описывает компании из разных отраслей экономики

Автор канала уделяет внимание фармацевтическим, технологическим и иным проектам. Иногда инвестор дает советы для начинающих трейдеров

Например, он рассказывает о минимальных суммах для начала работы на разных площадках, распределении торгового счета.

Автор канала уделяет внимание фармацевтическим, технологическим и иным проектам

Иногда на канале появляются общие советы по заработку на инвестициях. В одной из рекомендаций автор просит вкладчиков сохранять спокойствие. По мнению Александра, терпение поможет игрокам выйти на дистанции в плюс.

Советы по заработку на инвестициях

Советы по заработку на инвестициях

На канале Александра Добрынина «Игра на понижение» появляются и мировые новости. Всю информацию автор рассматривает через призму возможного влияния на фондовый рынок. Например, в одном из постов он описывает инаугурацию Джозефа Байдена.

️ Обращение Администрации ️

Почти все капперы сначала берут с вас деньги, а уже потом предоставляют услугу. То есть, вы не можете адекватно оценить каппера, пока не заплатите ему.

К счастью, есть проекты, которые зарабатывают % от вашего дохода, то есть им выгодно вывести вас в плюс. В таких проектах с вас не берут деньги вообще, а только помогают научиться и зарабатывать. Отличный пример такого проекта это TELEGRAM ТОРГО́ВЕЦ ️ читайте отзывы и выбирайте честные проекты! (подходит даже для новичков

Влияние на фондовый рынокОписывает инаугурацию Джозефа Байдена

Влияние на фондовый рынокОписывает инаугурацию Джозефа Байдена

К плюсам проекта можно отнести отсутствие агрессивной рекламы и воздействия на читателей.

Многие каналы, посвященные инвестициям и финансовой сфере, любят использовать манипулятивные приемы:

- Фотографии «красивой» жизни.

- Снимки пачек денег.

- Призывы начинать немедленно инвестировать, играть в казино, делать ставки на спорт по предложенным авторами прогнозам и схемам.

К минусам можно отнести рекламу инвестиционной платформы. В закрепленном сообщении Александр Добрынин напрямую указывает, что для заработка пользователям нужно зарегистрироваться на определенной площадке. Однако автор подчеркивает, что пользователи могут работать на других платформах.

Реклама инвестиционной платформы

Реклама инвестиционной платформы

Участие в реферальных программах может быть минусом авторов проектов. Букмекерские компании и казино выплачивают вознаграждения не за общий оборот депозита, а за проигрыш игроков. Успешные пари и ставки им невыгодны. Инвестиционные площадки получают комиссию за покупку и продажу акций. Крупным компаниям важна только оборачиваемость средств. Поэтому уличать в обмане людей, работающих по такой схеме с брокерами, некорректно.

Александр Добрынин предоставляет пользователям бесплатные сигналы. За публикацию информации трейдер денег не берет.

Автор иногда размещает данные о собственных покупках и продажах. Однако достоверность этих сведений проверить невозможно. Сами скриншоты легко подделать или сформировать на демосчете.

Данные о собственных покупках и продажах

Данные о собственных покупках и продажах

Объяснение концовки

В концовке мы узнаём, что в разгар кризиса банки, из-за которых он и состоялся, попросту возложили вину за всё на эмигрантов и бедных, полностью отрицая свою. Никто, кроме одного дельца, не понёс ответственность. Государство, которое должно было, руководствуясь горьким опытом, начать серьёзно регулировать банковский сектор, не предприняло никаких значимых шагов. Из ошибок не было извлечено уроков — всё встало на прежние рельсы.

Такой смысл концовки фильма «Игра на понижение» прост — по сути его провозглашает цитата Марка Твена, показанная в самом начале: «К беде приводит не тот факт, что мы чего-то не знаем. К беде приводит знание, которое мы считаем истинным, но которое на самом деле ошибочно». И ещё одна важная цитата от самого режиссёра Адама МакКея: «Истина похожа на поэзию, а большинство людей ненавидит поэзию». Иными словами, люди предпочитают, фигурально выражаясь, быть слепцами — не замечать очевидного, продолжать питать иллюзии. В горькую правду мало кто способен поверить, пока такое легкомыслие не приведёт к полному краху.

Другое объяснение концовки отталкивается от смешанных чувств главных героев в финале ленты. Они — хитрые дельцы, заработавшие состояние на общей беде.

Однако удовлетворению от полученного богатства противопоставляются мысли о хрупкости экономики и мира в целом, негодование от человеческой жадности. Зритель испытывает нечто похожее: он рад за главных героев, провернувших ловкую аферу, но находится в смятении: если всё показанное правда, то наш мир хрупок и мы живём на пороховой бочке. Что делать с этой информацией — каждый решает сам.

Кадр из фильма.

Кадр из фильма.

Влияние дефолта на ипотеку

Разбирая вопрос, что будет с кредитом, если будет дефолт, нужно учесть множество факторов — условия договора, наличие страховки и так далее. По статистике даже в нормальном режиме почти 5% заемщиков сталкиваются с трудностью погашения ипотеки на пятом-шестом году.

Если заемщик сталкивается с проблемами, к примеру, из-за потери работы, развода, появления ребенка, он может обратиться в банковское учреждение с просьбой отсрочить платеж на определенный период. Кредитор проверяет заемщика. Если он убеждается, что финансовые трудности имеют временный характер, оформляется реструктуризация или кредитные каникулы. Такая «пауза» зачастую выгоднее, чем в дальнейшем судиться с человеком, забирать квартиру, а впоследствии пытаться продать ее на торгах.

Более сложный вопрос, что будет с кредитами в случае дефолта государства. Когда экономистов спрашивают о возможности банкротства на уровне государства, они уверяют, что на ближайшие годы это невозможно. Причина в том, что у России практически отсутствуют внешние долги (наоборот, многие должны ей), а во-вторых, золотовалютный резерв создает большой запас прочности.

Но что будет, если рассматриваемая проблема все-таки произошла? Возникает вопрос, как дефолт в такой ситуации отразится на кредитах граждан. Здесь многое зависит от стабильности банковской системы. Если пострадает только один банк, где человек оформил ипотеку, его переведут в другое банковское учреждение. При этом выполнять обязательства все равно придется.